La DeFi, ou la finance du futur

La DeFi (pour Decentralized Finance, ou Finance Décentralisée en français) n’en finit plus de faire parler d’elle. Ce système financier…

La DeFi (pour Decentralized Finance, ou Finance Décentralisée en français) n’en finit plus de faire parler d’elle. Ce système financier alternatif, fondé sur la technologie blockchain, est caractérisé par une infrastructure ouverte, que ce soit en termes d’usage ou de construction. En posant les bases d’un nouveau système, il entend répondre aux nombreuses limites posées par le système financier traditionnel. On vous explique pourquoi et comment il va opérer une véritable révolution dans le monde de la finance.

Un système financier traditionnel possédant de nombreuses limites

Fondé au début de l’ère informatique, notre système financier actuel repose sur une infrastructure devenue obsolète. De fait, la finance n’a pas bénéficié des révolutions portées par Internet : elle repose encore et toujours sur un socle rigide, dont les limites apparaissent de plus en plus criantes.

Ainsi, le système financier actuel est un véritable oligopole, au sein duquel quelques institutions financières puissantes se partagent la part du gâteau. Concentration des pouvoirs, corruption, scandales à répétition (crise bancaire et financière de 2008, affaire Madoff, affaire Archegos, pour n’en citer que quelques-uns…) : le moins qu’on puisse dire, c’est que ce système en vase clos connaît de nombreuses limites.

Par ailleurs, le système bancaire tel qu’on le connaît n’est présent que dans les pays développés. D’après une étude récemment menée par la Banque Mondiale, 3,8 milliards d’adultes dans le monde disposent d’un compte bancaire. Cela fait plus de 3 milliards de personnes “non bancarisées”.

Pour les clients, cette dépendance contrainte à un système financier opaque a un coût. Non seulement ces derniers doivent composer avec le bon vouloir des acteurs du système financier, ce qui implique une perte de temps et d’efficacité (avez-vous déjà dû attendre 3 jours pour recevoir un virement bancaire ?), mais ils pâtissent également de la lenteur inhérente à ce système. Par ailleurs, les coûts induits par la présence d’intermédiaires (frais divers et variés, taux d’intérêt, etc) se répercutent directement sur les consommateurs.

Enfin, et c’est peut-être le plus important dans un monde qui a érigé la transparence en valeur cardinale, le système financier contemporain demeure parfaitement opaque. Qui sait où et comment est placé son argent ? Qui sait exactement quelles activités sont financées avec son épargne ? Plus encore, qui décide des conditions dans lesquelles il peut utiliser son argent (on pense par exemple aux plafonds de retrait imposés par les banques) ? Cette absence de transparence implique que les consommateurs ne sont, in fine, pas maîtres de leur argent.

La révolution de la DeFi, pour un système financier entièrement décentralisé

A l’ère du numérique, la prochaine révolution pourrait bien venir de la DeFi. Mais de quoi s’agit-il exactement, et quelles seront ses implications futures ?

On l’a vu, la DeFi vise avant tout à recréer l’écosystème financier que nous connaissons aujourd’hui, en supprimant les intermédiaires de confiance comme les banques. L’objectif ? Faire tomber les barrières à l’entrée et fournir à chacun les mêmes services et produits financiers.

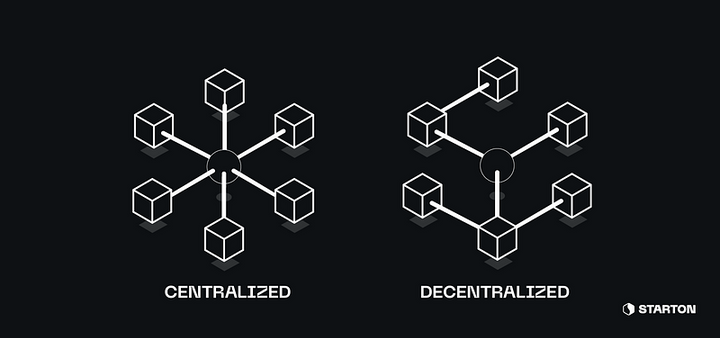

La DeFi se définit par trois caractéristiques principales : le numérique, la décentralisation et l’ouverture à tous, aussi bien en termes d’usage que de construction. En proposant un système entièrement décentralisé qui ouvre l’accès à tous les services et produits financiers (moyens de paiement, prêts, épargne, investissements…) de manière anonyme et sécurisée, elle entre en concurrence directe avec le monopole bancaire actuel.

En pratique, cela signifie que n’importe quelle personne peut, par exemple, accéder à des prêts depuis son domicile. Il suffit… d’une connexion Internet. Même les personnes en dehors du système bancaire peuvent y accéder. La DeFI est un système résistant à la censure : aucune entité et aucun individu ne peut ainsi s’opposer à une transaction entre deux parties consentantes, la volonté de celles-ci faisant loi.

Concrètement, l’idée est de recréer des services et des produits financiers de manière décentralisée, sans recours à un quelconque intermédiaire. Les smart contracts, qui fonctionnent grâce à la technologie blockchain, remplacent ainsi votre banquier. Et puisque les intermédiaires sont absents de ce système, tous les frais et les commissions annexes disparaissent.

Pour un emprunt, par exemple, il s’agit de demander un crédit sur une plateforme en échange d’un collatéral, c’est-à-dire la mise en dépôt d’un montant hypothéqué (qui sera mis sous séquestre dans un smart contract). Le collatéral agit comme une garantie, qui permet par ailleurs de supprimer les limites et exigences habituelles : ainsi, il n’est plus besoin de justifier d’un CDI avec une période d’essai terminée, etc.

Cette absence de barrières à l’entrée recrée un écosystème financier transparent, juste et instantané.

Aujourd’hui, de nombreuses plateformes d’échange permettent de profiter des bénéfices de la DeFI. On peut citer par exemple Uniswap ou Pancakeswap, qui utilisent un protocole d’échange décentralisé pour permettre aux utilisateurs d’échanger des cryptomonnaies.

Et l’on peut parier que cet écosystème florissant n’en est qu’à ses débuts. Entre janvier et août 2021, la DeFi est passée d’un volume d’échanges de 15 milliards de dollars à 80 milliards. On peut aisément imaginer ce qu’il en sera dans les prochaines années…

De nouveaux acteurs comme Starton permettent d’accélérer cette révolution, en créant et en rendant accessibles les outils pour créer une nouvelle finance décentralisée. Il ne tient qu’à nous d’imaginer tout ce qu’il est possible d’en faire.